Table of Contents

- 1 - Le calcul d’un ratio : une pratique fréquente pour toute activité économique

- 2 - Les catégories de ratios classiques utilisés pour le contrôle de gestion et l’analyse financière

- 3 - Calcul d’un ratio : intérêt réel de l’exercice et méthodes d’analyse

- 4 - Calcul de ratios dans les métiers de la finance : les limites pratiques

Blog / Posts

Calculer des ratios en entreprise : utilité pratique et limites d’interprétation

Ratios, pourcentages ou rapports entre deux valeurs, ces termes englobent exactement les mêmes notions. Tout comme les indicateurs sous forme de montants en euros, ils font partie de la vie des entreprises, notamment de leurs services financiers. Même si le calcul d’un ratio ne présente pas de difficulté particulière pour un expert-comptable ou un DAF, ces professionnels les manipulent avec précaution.

En effet, savoir les déterminer c’est bien, mais les interpréter et les expliquer avec pédagogie c’est mieux ! Abordons donc toutes les facettes du sujet dans cet article, des typologies de ratios aux manières de s’en servir concrètement, sans oublier leurs limites.

En effet, savoir les déterminer c’est bien, mais les interpréter et les expliquer avec pédagogie c’est mieux ! Abordons donc toutes les facettes du sujet dans cet article, des typologies de ratios aux manières de s’en servir concrètement, sans oublier leurs limites.

1 - Le calcul d’un ratio : une pratique fréquente pour toute activité économique

Quel que soit le secteur d’activité, mesurer sa performance suppose de disposer de données précises comme le chiffre d’affaires, les marges ou le résultat net. Ces valeurs absolues demandent à être complétées par des éléments qui facilitent l’analyse et la comparaison. C’est tout l’objet du ratio.

1.1 - Comment calculer un ratio correctement ?

Cette opération mathématique, le calcul d’un ratio, s’avère simple en apparence. C’est juste le rapport entre une donnée au numérateur et une autre au dénominateur. Souvent multiplié par 100, le résultat de cette opération s’exprime alors en pourcentages. Toutefois, calculer un ratio suppose de s’assurer de la fiabilité et de la pertinence des deux éléments pris en compte. C’est un des enjeux d’une data de bonne qualité. Heureusement, les outils de business intelligence facilitent la gestion de données correctes, fiables et structurées.

1.2 - Les KPI comprennent des ratios, taux ou pourcentages, mais aussi des indicateurs en montant

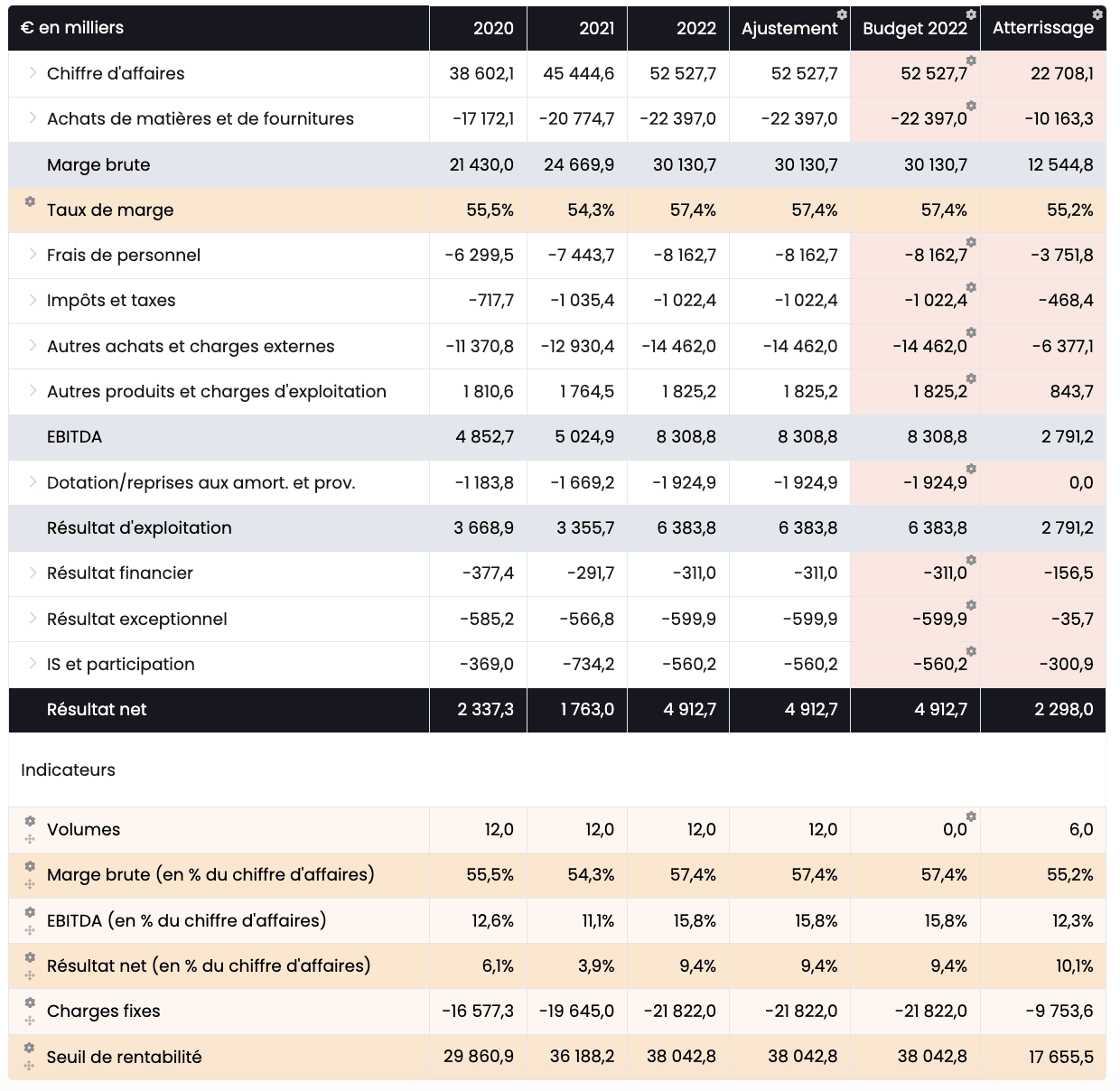

La notion d’indicateur clé ou KPI (Key Performance Indicator) ne concerne pas que le calcul de ratios. En effet, elle recouvre à la fois des taux et des valeurs absolues. Ainsi certains soldes intermédiaires de gestion comme la marge sur coûts variables (MCV), l’EBITDA ou le résultat net peuvent entrer dans un tableau de bord comptable périodique en tant que KPI.

D’autres indicateurs du type ratios s’y ajoutent, en fonction de la pertinence de l’activité. C’est par exemple le cas du taux de MCV ou de marge brute, par rapport au chiffre d’affaires. Citons aussi pour le bilan, le DSO (Days Sales Outstanding) exprimé en nombre de jours de ventes TTC ou les ratios ROE, ROCE, ROA, RONA, etc.

D’autres indicateurs du type ratios s’y ajoutent, en fonction de la pertinence de l’activité. C’est par exemple le cas du taux de MCV ou de marge brute, par rapport au chiffre d’affaires. Citons aussi pour le bilan, le DSO (Days Sales Outstanding) exprimé en nombre de jours de ventes TTC ou les ratios ROE, ROCE, ROA, RONA, etc.

1.3 - Le ratio, une méthode pour calculer des valeurs, marges ou coûts unitaires

Le calcul d’un ratio sert donc pour l’analyse financière d’un bilan, mais aussi pour l’évaluation de la rentabilité. Il présente également une réelle utilité pour ramener une donnée à l'unité. C’est le cas pour déterminer un coût, un prix de vente ou une marge unitaire. Le dénominateur peut correspondre à la quantité d’articles vendus ou produits.

Parfois, c’est le nombre d’heures de main-d'œuvre qui entre dans le calcul afin de déterminer la productivité ou le taux horaire. En marketing, les ratios comprennent le taux de conversion des visiteurs d’un site en clients ou le coût par clic (CPC) par exemple. C’est à chaque activité de l’entreprise de définir les paramètres les plus pertinents pour le suivi de sa performance d’exploitation.

Parfois, c’est le nombre d’heures de main-d'œuvre qui entre dans le calcul afin de déterminer la productivité ou le taux horaire. En marketing, les ratios comprennent le taux de conversion des visiteurs d’un site en clients ou le coût par clic (CPC) par exemple. C’est à chaque activité de l’entreprise de définir les paramètres les plus pertinents pour le suivi de sa performance d’exploitation.

2 - Les catégories de ratios classiques utilisés pour le contrôle de gestion et l’analyse financière

Les ratios qui interviennent en finance d’entreprise peuvent se classer en trois catégories. Certains concernent exclusivement le bilan, d’autres le compte de résultat et enfin, les derniers mixent les deux types d’information.

2.1 - Les ratios pour l’analyse de la structure financière du bilan

Ces indicateurs servent à évaluer les équilibres financiers, entre le haut et le bas de bilan, les modes de financement, la liquidité et le niveau d’endettement. Ils servent à expliquer la situation de trésorerie notamment ainsi que l’indépendance de l’entreprise par rapport à la dette ou pas. Ce sont des ratios qui mesurent la solvabilité :

- le ratio de liquidité générale (actif circulant/passif circulant) ;

- le ratio d’autonomie financière (capitaux propres/total du bilan) ;

- le ratio d’indépendance financière par rapport aux banques, soit le ratio capitaux propres/capitaux permanents ;

- le ratio de couverture des emplois stables qui divise les capitaux permanents par l’actif immobilisé.

2.2 - Les ratios financiers calculés à partir du compte de résultat

Comme évoqué précédemment, ces ratios mettent généralement en œuvre les soldes intermédiaires de gestion. Ils apportent des informations sur la décomposition du bénéfice ou de la perte comptable, avant comme après prise en compte des impôts. Ces ratios se divisent souvent par le chiffre d’affaires HT :

- le taux de marge brute ou de marge commerciale ;

- le taux de marge sur coût variable ;

- l’EBE/CAHT ;

- l’EBITDA/CAHT ;

- le ratio de rentabilité économique qui correspond à la capacité d’autofinancement (CAF) sur le CAHT.

2.3 - Les ratios financiers mixtes

Certains ratios consistent à diviser un poste du compte de résultat par un poste du bilan, ou le contraire.

a - Des ratios financiers qui mesurent la rentabilité de l’entreprise

En voici quelques-uns à intégrer dans vos tableaux de bord comptables :

- la capacité de remboursement, soit le rapport entre l’endettement net de l’entreprise et la capacité d’autofinancement ;

- le ROE (Return On Equity) ou rentabilité des capitaux propres, donc le résultat net comptable divisé par les capitaux propres ;

- le ROCE (Return On Capital Employed), la rentabilité des capitaux, soit le résultat d’exploitation net d’impôt rapporté à l’actif économique (somme des immobilisations nettes et du BFR).

b - Des ratios relatifs au BFR exprimés en nombre de jours

Ces ratios financiers pratiques pour analyser le besoin en fonds de roulement comprennent :

- le DSO pour le délai moyen d’encaissement client en nombre de jours de vente toutes taxes incluses ;

- le DPO (Days Payable Outstanding) pour le délai moyen de paiement fournisseur en nombre de jours d’achat ;

- le DIO (Days Inventory Outstanding), soit le délai moyen de rotation des stocks, donc le nombre de jours de coût d’achat des marchandises vendues.

3 - Calcul d’un ratio : intérêt réel de l’exercice et méthodes d’analyse

Procéder à la détermination d‘un ratio financier, quel qu’il soit, s’avère donc à la portée de tous. C’est un simple calcul qui met en jeu deux valeurs issues de la comptabilité. Mais, c’est après que le travail démarre réellement pour les professionnels de la finance.

3.1 - Utilisation pratique d’indicateurs sous la forme de ratios ou rapports

DAF et experts-comptables, n’hésitez pas à ajouter des ratios financiers dans les reportings des entreprises que vous accompagnez. Plutôt que des grands tableaux de chiffres sans fin, ce type d’indicateurs a l’avantage d’être synthétique. Il améliore la présentation des résultats et facilite leur lecture. C’est d’autant plus simple avec des outils comme Finthesis qui automatisent le processus de reporting financier. Il suffit de mettre à jour les données issues de la comptabilité !

3.2 - Savoir interpréter un ratio : la méthode de la comparaison

Les dirigeants présentent des attentes fortes en matière de pilotage financier, car ils cherchent toujours à améliorer la performance de leur entreprise. Les reportings de gestion avec le calcul de nombreux ratios répondent donc à ce besoin. Encore faut-il savoir les interpréter.

a - Calculer un ratio et suivre son évolution dans le temps

La première manière de procéder consiste à examiner comment le ratio calculé évolue d’un mois ou d’une année à l’autre. Une restauration des indicateurs apporte de la sérénité quant à la santé de l’entreprise sur le plan financier. En revanche, la dégradation doit alerter et conduire à des analyses complémentaires afin d’en identifier les causes et proposer des actions correctives. Avec la plateforme Finthesis, mettez ces ratios financiers sous surveillance automatique et commentez-les, grâce à la fonctionnalité de rapports intelligents.

b - Calculer un rapport entre deux valeurs et le comparer à une donnée externe au calcul

L’autre manière d’exploiter le calcul des ratios financiers, c’est leur comparaison avec d’autres données, internes à l’entreprise, voire externes. Voici les ratios que vous pouvez rapprocher de ceux issus de la comptabilité réelle :

- ratios prévus au budget prévisionnel ou lors de la fixation d’objectifs ;

- ratios sectoriels, donc constatés en moyenne dans des entreprises du même domaine d’activité.

3.3 - Les métriques, un concept bien pratique pour analyser les ratios financiers et économiques

Le terme metric en anglais ou métrique en français correspond à un objectif chiffré à atteindre pour un indicateur clé. Ainsi, le KPI indépendance financière fait le rapport entre les capitaux propres et les capitaux permanents. Retenez par exemple une métrique de 50 % pour ce ratio. Un tel niveau signifie que la structure financière est équilibrée. La difficulté parfois réside dans le fait de trouver les bonnes métriques pour vos ratios.

3.4 - Les analyses sectorielles, une source d’information pour interpréter les ratios d’une entreprise

En matière de metrics, pour se faciliter la tâche afin d’analyser ensuite les ratios financiers, référez-vous aux moyennes d’un secteur d’activité. Là encore, Finthesis aide les professionnels de la finance d’entreprise à réaliser leurs comparatifs sectoriels. En effet, c’est une de nos fonctionnalités grâce à la connexion directe avec Pappers. Vous récupérez aisément en quelques clics des données externes pour en faire des métriques : taux d’endettement moyen, ratio de rentabilité ROE ou encore l’EBITDA en pourcentage du chiffre d’affaires par exemple.

3.5 - Le suivi des ratios réels par rapport à ceux calculés dans un budget prévisionnel

Comme évoqué, une autre manière d’évaluer la performance financière au travers de ratios, c’est leur rapprochement avec les indicateurs fixés dans le prévisionnel financier. Là encore, les fonctionnalités de la plateforme Finthesis apportent des solutions automatisées pour le maximum de productivité en cabinet d’expertise comptable ou chez les DAF externes.

Avec le module de prévisions budgétaires, rien de plus simple que d’élaborer les différents tableaux sur la base des historiques comptables. Vous obtenez automatiquement les états de synthèse qui comparent le réalisé et le budget, ainsi que les ratios financiers correspondants.

Avec le module de prévisions budgétaires, rien de plus simple que d’élaborer les différents tableaux sur la base des historiques comptables. Vous obtenez automatiquement les états de synthèse qui comparent le réalisé et le budget, ainsi que les ratios financiers correspondants.

4 - Calcul de ratios dans les métiers de la finance : les limites pratiques

Évidemment, calculer des ratios financiers reste simple. Les analyser un peu moins. En outre, ces données calculées présentent plusieurs limites pratiques. La plus grande réside dans la difficulté à les partager avec vos clients, les chefs d’entreprise de TPE et de PME.

4.1 - Certains calculs de ratios aboutissent à des résultats inexploitables ou non pertinents

Un ratio reste un rapport entre deux données. Selon les règles mathématiques, un chiffre négatif divisé par un autre chiffre négatif conduit à un ratio positif. Mais, ce résultat ne correspond probablement pas à une entreprise en bonne santé financière ou qui dégage suffisamment de rentabilité. Un résultat déficitaire divisé par des capitaux propres négatifs donne ainsi un ratio ROE positif. Pourtant le niveau des dettes dépasse le total de l’actif et l’exploitation ne génère pas assez de cash flow.

Notons aussi qu’un ratio ne doit jamais s'exploiter en dehors de son contexte. C’est un indicateur parmi d’autres. Il exige une analyse complète, par rapport à l’entreprise, mais également située dans son environnement.

Notons aussi qu’un ratio ne doit jamais s'exploiter en dehors de son contexte. C’est un indicateur parmi d’autres. Il exige une analyse complète, par rapport à l’entreprise, mais également située dans son environnement.

4.2 - Certains ratios demandent plus que de la pédagogie

La seconde limite d’un ratio financier ou opérationnel, c’est son accessibilité pour les non-initiés. Un chef d’entreprise maîtrise rarement le jargon comptable ou financier, et encore moins les acronymes en anglais, à part dans le milieu des start-ups probablement.

a - De nombreux ratios restent difficiles à comprendre pour les chefs d’entreprise de TPE et PME

Chaque terme inclus dans un reporting financier demande donc à être expliqué. En tant qu’expert-comptable ou DAF, soignez la communication afin de ne pas perdre le lecteur. Mettez de la pédagogie dans l’animation des tableaux de bord de chaque entreprise.

b - Les fonctionnalités de Finthesis qui facilitent le travail pédagogique autour des ratios

Citons d’abord la puissance de la datavisualisation. Cette technologie propre à la BI facilite la présentation des indicateurs et ratios financiers grâce à des visuels pré-paramétrés. Elle autorise aussi à concevoir en quelques clics des états et graphiques sur mesure. Chaque utilisateur peut modifier l’affectation des comptes pour plus de pertinence. Il peut également changer le paramétrage de base afin de l’adapter aux besoins de chaque entreprise :

- ajout de données externes pour calculer un ratio spécifique ;

- fonction commentaire dans les cellules d’un tableau, afin d’expliquer une donnée, un ratio ou un chiffre ;

- insertion de colonnes supplémentaires personnalisées ;

- masquage de colonnes pour alléger la lecture ;

- basculement possible d’un tableau de bord en langue anglaise.

L’exploitation des données comptables conduit inéluctablement à calculer de nombreux indicateurs. Les professionnels du chiffre occupent la place idéale pour sélectionner les KPI, ratios ou valeurs, les plus pertinents pour chaque client. Ils disposent des compétences pour les interpréter correctement et apporter une information utile au pilotage de l’entreprise. En ajoutant une brique technologique comme Finthesis à leur organisation, ils prennent une longueur d’avance. L’automatisation et la datavisualisation les aident à se concentrer sur l’analyse et le message pédagogique. Envie de voir par vous-même ? Inscrivez-vous pour un essai gratuit !